最近、私が飲み会に参加すると、「ずっぽし扇子」のことを聞かれることが多くなってきた。

私は株式会社トレードトレードの広報部員でもなければ、アフィリエイト収入をもらっているわけでもないのだが、あえて公式見解を述べると、「ずっぽしは株式会社トレードトレードの登録商標(trademark)です!」ということだ。

ところが、これを額面どおり取る人は皆無で、たいていの人はスラングの意味を言うと納得してくれる。(そういうフリをしてくれる。)

これは怪しげな東南アジアの物売りや客引き、夜遊び系女子も納得してくれる。(2018年1月のタイ旅行で実証済・・・笑)

もっと高尚な意味としては、麻雀をやる人なら理解できると思うが、嵌張(カンチャン)待ちをしているところに、うまく牌が来ることを「ずっぽし」と言うだろう。

要は、そういうことだ。(参考:麻雀豆腐-ずっぽし埋める!カンチャンを知り尽くすパーフェクトガイド)

とりあえず、ずっぽしの講釈はこれくらいにして、本題に入ると、去る2月21日、私は「魚三酒場 常盤店」で開催されたフェイスブックの旅人コミュニティ「VACATIONS~旅・美・食・イベント”大人の遊び場”」のオフ会に参加した。

ここは、以前にも来たことがあって、刺身や雲丹を始めとするシーフードが美味しいのだが、ご覧のようにエビフライも食べきれないほど出てくる。

写真で紹介しているだけだと、楽々食べられるような感じもあるが、もちろん、料理はこれ以外にもあるのだ。

お酒はあえて飲み放題にはしてなかったようだが、それでも全部合わせて1人6千円程度で済んだようだ。

食べきれないのを捨てると、もったいないので、一部の方はお持ち帰りで、翌日の食事にされたようだが、こういうところが東南アジア的でいいように思う。

わざわざ長野県から1泊2日の行程で馳せ参じた豪傑もいた今回の飲み会、とりあえず満足いただけたようで、また参加したいと言っていた。

最後になるが、幹事の杉原さんは、VACATIONSのオフィシャルサイトとして、グランドバケーションズ株式会社という旅行代理業を立ち上げたことを公表したようで、今後は彼の会社が主催するツアーなども企画されることになるのだろう。

とりあえず、バリ島オフは9月に実施したいようなことを言っているが、私としては二宮さんが主催するアマゾニアンと行くブータンツアー!(9月21日~24日)にも行きたいところだし、日程がかち合わないことを祈りたいところだ。

ただ、この日程は、二度ある9月の3連休の1回を使うので、サラリーマンとしては休みやすい日並びなのだ。

理想を言えば、バンコク拠点で双方行けることが望ましいので、杉原さんのツアーがその前の週(9月15日~17日の3連休)に当たることを祈ろう。

そうなると、私は10日以上(平日は最低5日)休むことになるのだがね。(笑)

|

|

|

|

国税庁のウェブサイトで平成29年分の確定申告特集のページを開いたとき、重要なお知らせとして、「医療費控除が変わります」という表題を目にしたことはないだろうか。

所得税の医療費控除といえば、年間10万円を超える自己負担をするような、頻繁に通院している方でない限り、関係ないと思っている人が多いだろう。

ところが、今年の確定申告分から「セルフメディケーション税制(医療費控除の特例)」といって、簡単に言えば、職場の定期健康診断(労働安全衛生法第66条第5項但書の場合を含む)や、全国健康保険協会や市町村(国民健康保険)で行っている特定健康診査、あるいはインフルエンザの予防接種などを受けた(健康の保持増進及び疾病の予防への取組を行っている)人が、自分と扶養家族の全員分を合わせた市販薬の購入費用の合計が12,000円を超えれば、所得控除を受けることができるようになった。

なお、上述の取組(特定健康診査や予防接種など)にかかった費用は所得控除の対象とならないので、注意が必要である。(厚生労働省セルフメディケーション税制Q&A)

これは通常の医療費控除と選択制になっているので、双方を合わせて申告することはできないが、かかった費用のレシートが保管されていれば、それを元に医療費控除の明細書を作成し、所得税の確定申告ができる。

つまり、今年になってこの制度を知ったところで、肝心のレシートを捨ててしまっていれば昨年分の申告はできないので、そういった方はこれからレシートを捨てずに取っておくようにしたい。(2017年3月14日 日経ウーマン-レシートは保管して! 市販薬でも税金が安くなる)

幸いにして、レシートが見つかったが、すでに確定申告書を提出してしまった人は、3月15日までの確定申告期間内なら出し直しができるし、それを過ぎた場合は,法定申告期限から5年以内なら更生の請求ができることになっている。(国税庁-確定申告期に多いお問合せ事項Q&A-申告が間違っていた場合)

ところで、セルフメディケーション税制に適合した市販薬をどうやって探すのか。

一番確実なのは、厚生労働省のウェブサイトにあるセルフメディケーション税制対象品目一覧を見ることなのだが、このリストと照合しながら薬を買う人はいないだろう。

そこで、タケダ薬品工業の身近な薬の活用ガイドが結構充実しているので、そちらで、税制などの知識も合わせて学習するといいかと思う。

もっと簡単に済ませるなら、街角の薬局なら聞けば教えてくれることも多いし、法令で義務付けられているわけではないので、すべての薬がそうなっているわけではないが、薬のパッケージや、購入した薬のレシートに、セルフメディケーション対象商品である旨が明示されていることもある。

ちなみに、アマゾンのセルフメディケーション検索を使うと、対象商品が検索できるので、オンラインで取り寄せるならそれを使うと便利だ。

例えば、これから本格化する花粉症対策用の点鼻薬「ザジテンAL鼻炎スプレーα」や、点眼薬「ザジテンAL点眼薬

」など、この税制が適用になるものがあるので、購入するときの参考にするといいだろう。

私は幸いにも花粉症になったことはないのだが、2018年2月13日付の日経ヘルスの記事に「つらい花粉症 のみ薬より先手の点鼻&点眼薬が効果的」があったので紹介しておきたい。

| 納税難民(中)市販薬購入に税優遇-対象限定、使いにくく (2018.2.8 日経新聞) |

| 「こちらが対象品です! 税控除対象」。サンドラッググループのCSV神保町店(東京・千代田)を訪ねると、こんなポップを付けた風邪薬や塗り薬が並んでいた。 買い物中の女性客(54)は「気にしたことがなかった。どんな制度か知らない」。 ■高まらぬ認知度 これは2017年分の確定申告から適用されるセルフメディケーション(自主服薬)税制の対象となる医薬品約1600品目の一部だ。 厚生労働省が指定した「スイッチOTC医薬品」と呼ばれる医薬品を年1万2千円以上買うと、課税所得を圧縮できる。 対象はアレルギー性鼻炎薬の「アレグラFX ドラッグストアの店員は「医療費控除について聞かれることは特にない」と漏らす。 セルフメディケーション税制は症状が軽い人の通院を減らして社会保障費を減らす狙いがあった。 厚労省は当初すべての市販薬を対象にしようとした。 だが、日本医師会などの反発を受けて対象が2割強にとどまり、分かりづらい制度になってしまった。 例えば、武田薬品工業の滋養強壮薬「アリナミン」シリーズでは「EXゴールド 厚労省が指定する成分を含む医薬品に対象が限定されたからだ。 使う人がいなければ、医療費の抑制につなげようという構想は絵に描いた餅となる。 病院の診察費などが年間10万円を超えた場合、最大200万円まで所得控除を受けられる医療費控除は手続きが変わる。 今回の確定申告から病院名や金額を記した明細書を提出する方式に変わり、領収書の提出が不要になった。 ■医療費抑制遠く ただし国税庁は不正を防ぐため、時には領収書を確認するとの立場だ。 公式見解は「領収書を5年間は保存しておく必要がある」。 税理士の吉岡幸治氏は「5年分の領収書を保管するのは一般の家庭では難しいのではないか」と指摘する。 健康保険組合から通知された金額をそのまま明細書に書くケースに限っては、領収書の保存も必要ない。 だが健保からの通知には少額の医療費が載らない場合もあり、通知に載っていない医療費の申告には領収書の保存が必要。 「基準を統一すれば利用者の保管負担は軽くなる」(吉岡氏) 医療費を少しでも抑え、個人の負担を軽くする手立てとして税の優遇がある。 せっかくの制度が使いにくいままでは、個人の利用が広がらない。 前向きな制度で難民が生まれるのは、もったいない。 |

去る2月16日、友人の佐野さんから誘われて、国立新美術館の3階にあるブラッスリー・ポール・ボキューズ・ミュゼ(Brasserie Paul Bocuse Musée)の「新作料理とワインの集い」に参加した。

このイベントは、彼が毎月のように開催しているのだが、私の日程が合わなかったり、あまりの人気に募集から2~3日で満席になったりと、なかなか参加することができなかったのだが、今月は、昨年の5月以来(2017年6月5日-新作料理とワインの集い@ブラッスリー・ポール・ボキューズ・ミュゼ)、8か月ぶりに参加することができた。

この「新作料理とワインの集い」は、美味しいフランス料理は元より、ワインが飲み放題であることが人気を呼んでいるようで、6,000円(税別)のディナーが株主優待割引で5,200円(20%引き)になるとはいえ、結構なお値段の割に、彼のイベントの参加者は毎回キャンセル待ちになっている。

そして、このイベントに毎月割引価格で参加できる理由は、このレストランが、ひらまつレストラングループの一つで、毎年3月末と9月末時点で株主になっていた場合、100株以上だと系列レストランの利用料金が10%引き、500株以上だと20%引きになる株主優待カードをもらうことができ、対象期間中であれば何回でも利用できるからだ。(株式会社ひらまつ-株主優待)

そこで、私はこのレストラン以外に、そういったリーズナブルなイベントが開催されているところがないか調べたところ、東京都内では、ブラッスリー・ポール・ボキューズ・銀座(Brasserie Paul Bocuse Ginza)と、ブラッスリー・ポール・ボキューズ・大丸東京(Brasserie Paul Bocuse Daimaru Tokyo)で同じような「新作料理とワインの集い」が日を変えて例月開催されていることがわかった。

ちなみに、今日の株式会社ひらまつ(株価:2764)の終値は558円で、単元株数が100株なので、買付手数料込みで約6万円あれば、100株の株主になることができ、権利付最終日である2018年3月27日時点で100株以上保有していれば、次回の株主優待の対象者となれる。

ついでに言うなれば、今の株価は年初来安値(2018年2月15日の529円)から多少上がりかけてきたところで、1年を通して激しい値動きのない銘柄にしてはお買い得なところかと思われた。

とりあえず、半期に1度配当金がもらえる可能性があることと、系列レストランの優待割引カードをもらえるので、私もこの株を買ってみることにした。

今から9年前、私はゼンショーホールディングス(株価:7550)の株を持っていて、送られてきた株主優待券を使って「すき家」や「なか卯」に行ったことがあり、このときは庶民派のところだったが、飲食系の株を保有するのはそれ以来のことだ。(2009年7月4日-ゼンショーの株主優待食事券)

ところで、少人数で食事会をするなら、アメリカン・エキスプレスのゴールド・ダイニング by 招待日和や、ダイナースクラブのエグゼクティブ・ダイニングも魅力的な選択肢だが、10名程度でお洒落なパーティをやるとなると、ひらまつレストラングループを使うのも選択肢としていいように思う。

|

|

|

|

2017年分(平成29年分)の家族分の所得税の確定申告書は、地方税法第317条の3第1項但書に基づいて、2018年度(平成30年度)の住民税(横浜市民税・神奈川県民税)の申告書とダブルで提出した。

原則として、所得税の確定申告書を提出すれば、住民税(市町村民税・都道府県民税)の申告書は不要というのが、地方税法第317条の3第1項の規定なのだが、あえて住民税の申告書とダブルで出せば、所得税の確定申告をした上場株式等の配当所得・譲渡所得について、所得税と異なる課税方式を選択することができるようになる。

これが、私が2017年2月25日付のコラム「配当所得に関して個人事業主や国民健康保険加入の個人投資家に朗報」で書いた趣旨なのだが、この規定は以前からあったにもかかわらず、国民に広く知れ渡るようになったのは昨年からだった。

つまり、政府が平成29年度(2017年度)税制改正の大綱-個人所得課税-6 その他-地方税-個人住民税-(9)にある「上場株式等に係る配当所得等について、市町村が納税義務者の意思等を勘案し、所得税と異なる課税方式により個人住民税を課することができることを明確化する。」と明示したからだ。

これをやると何が良いのかと言うと、源泉徴収ありの特定口座(金融機関ごとに選択可)で投資を行っている人は、上場株式等の配当金や譲渡益があったときに、20.315%の源泉税(所得税・復興特別所得税が15.315%、地方税が5%)が差し引かれて口座に振り込まれるわけだが、これらの投資による利益を加算した課税所得金額(1月1日から12月31日までの1年間の全ての所得から所得控除額を差し引いた金額)が330万円以下の人なら、所得税率が10%(課税所得金額が195万円以下なら5%)になるため、確定申告で総合課税を選択することによって、源泉徴収された所得税の還付金を得ることができる。

また、株式譲渡所得に関して損失があった場合は、原則として損益通算ができるため、この場合も確定申告をすることによって、源泉徴収された所得税の還付金を得ることができる。

ところが、所得税の確定申告をして還付金を得ると、その情報は住民税(市町村民税・都道府県民税)にも反映されるため、源泉徴収された住民税は還付されるものの、所得税の確定申告書に記載した配当所得や株式譲渡所得が、国民健康保険料や介護保険料を計算するときの合計所得金額に上乗せされた結果、例年に比べて保険料が高騰して、ぬか喜びになるリスクが大きかった。

しかも、住民に対する様々な行政サービスは、住民税額に比例して決まることが多いため、なおさらそうなる傾向があった。

夏になると、市役所などの国民健康保険担当の窓口で、口角泡を飛ばして文句を言っている爺さんが多くなるのもこれが原因の一つだ。

そのぬか喜びのリスクを避けるためにやるのが、所得税と住民税の申告書をダブルで提出するというものなのだ。

これによって、源泉所得税の還付を受けた上で、住民税額に比例する国民健康保険料や介護保険料の高騰を防ぐやり方を取れるからだ。

なお、これは源泉徴収ありの特定口座(金融機関ごとに選択可)で投資をやっている場合に限って適用できることなので、会社をやめて(定年退職等)国民健康保険に加入すると思われるときは、年初、あるいは前年末に証券会社などに配当金や譲渡益の課税方式を確認する必要がある。

具体的には、私も家族も横浜市民なので、ここでは横浜市の例を挙げる。

住民税(横浜市民税・神奈川県民税)の申告書も所得税同様、郵送でも提出できるが、今年はダブルで提出できる制度が周知された初年度で、今後のためにも申告書提出時に書き方を確認してから出す方が間違いないと思ったので、今回は直接書類を持参することにした。

居住地の区役所の税務課に提出するのは平成30年度市民税・県民税申告書、その第一面右下や記載例には、「所得税の確定申告をした上場株式等の配当所得・譲渡所得について、所得税と異なる課税方式を選択する場合はチェックしてください。(所得税の確定申告書の控の写しを添付し、異なる部分を明示してください。)」と書かれているので、まずは所得税の確定申告書を税務署に提出して、申告書の控えに受付印をもらい、その上で、申告書の第一表、第二表、第三表、所得の内訳書の4枚をコピーして持参した。

横浜市の住民税申告書の記載例には、「この欄にチェックがある時は、上場株式等の配当所得・譲渡所得について、申告書に記載のとおり、又は記載のないとおりに課税を行います。」とあるため、今回は、所得税について総合課税、住民税は申告不要制度(特定口座で源泉徴収ありの人のみ)を選択すると伝えたところ、配当の収入金額と所得金額を0円(申告不要)にし、配当割額・株式等譲渡所得割額の欄も0円にするように指示された。

つまり、ここだけは所得税の確定申告書の内容と違うものを記入するのだ。

さらに、それ以外のところは所得税の確定申告書の数字を転記して、念のために、平成30年度市民税・県民税申告書(分離課税等用)」の3番と4番の項目にも「申告不要」と書き入れて提出した。

これらの項目の0円や「申告不要」の意味は、所得税申告書第2表記載の住民税の配当割額控除額と、株式等譲渡所得割額控除額の還付を諦める代わりに、配当所得などを国民健康保険料や介護保険料を計算するときの合計所得金額に算入しないで欲しいという意思表示となる。

つまり、確定申告において、配当所得や株式等譲渡所得に関して総合課税を選択すると、原則として、住民税の課税総所得金額の計算も所得税と同じ総合課税になってしまうので、住民税の申告を別にすることによって、本来であれば、課税総所得金額に算入されるはずの配当所得と株式等譲渡所得を申告不要(5%の源泉徴収で完了)にできるため、配当所得や株式等譲渡所得にかかる住民税の所得割が0円になり、国民健康保険料や介護保険料への影響も避けることができることになる。

つまり、住民税の所得割は、2007年度(平成19年度)から税率が所得に関わらず一律10%(市町村民税6%、都道府県民税4%)になっているので、申告をダブルですることは総合的な節税策を取る上で必須と言えるだろう。

ちなみに、申告期限は、横浜市の場合は、大阪市同様、地方税法第317条の3第1項但書の規定にかかわらず、自治体の事務処理上の運用で、住民税の納税通知書が発付されるまでなので、自分の住んでいる自治体に確認するといいだろう。

最後になるが、住民税・国民健康保険・国民年金の仕組みと節約法を解説しているウェブサイトがあったので、参考にするといいだろう。

このサイトでは各自治体によって異なる国民健康保険料がいくらになるか試算できるページもある。

来月の南米旅行に備えて、この3連休は平成29年分(2017年分)の所得税の確定申告をやることに決めていたが、予想外に手間取って2日がかりの作業となってしまった。

とりあえず、苦労はしたものの、連休中にe-Taxでの確定申告書の送信も終え、旅行前の大仕事を終えてホッとしている。

懸念していた仮想通貨の売買に関しては、あまり面倒なことはしていなかったので、申告もそれほど手間がかからずに終わったのだが、HYIPなどの仮想通貨投資詐欺案件で二度と返らないビットコインなどは、株を買った会社が倒産して資産価値がなくなったときと同じ扱いのようで、国税庁のタックスアンサーでは雑損控除について、詐欺や恐喝の場合には、雑損控除は受けられませんと書いてある。

参考までに、私が使っているクラウド会計ソフトのfreeeでは「会計freee for 仮想通貨」というのがあるので、bitFlyer(ビットフライヤー)かbitbank(ビットバンク)に口座がある人は使ってみるといいだろう。

ほかの仮想通貨交換業者を使っている方は、2018年1月5日付、理系20代の日常レポート「【草コイン対応】確定申告用の仮想通貨損益自動計算ツールを作成したので大公開!【完全版】」をお使いいただくとよろしいのではなかろうか。

さて、私が最初に躓いたのは、「過去の年分のデータを利用して利用して作成する方」からe-Taxを選んだときに表示される「e-Taxを行う前の確認」で「下記のチェック項目については、すべて確認済みです」というところにチェックを入れると、インストールされているソフトウェアが最新のものである限り、そのまま進むことができるのだが、問題は、利用者識別番号等の入力画面で、電子証明書の登録(再登録)が必要な場合だ。

私のように、住基カードからマイナンバーカードに切り替えて(2017年12月20日-住民基本台帳カードをマイナンバーカードに切替)、電子証明書を再取得した場合もこれに該当するのだが、ここでいきなりエラー表示が出る人が私以外にも結構いるに違いない。

要は、「送信エラーとなった場合や上記画面が表示されない場合の対応方法(例:HUBH****などのエラーが表示される場合や画面上部に何も表示されない場合)」なのだが、私の場合は、「エラーコード【SJ00A020】」が表示された。

対処方法がいろいろ書いてあるが、このようなケースは、ICカードリーダライタのデバイスドライバの再インストールをしないと直らないことが多い。

私の持っているICカードリーダライタは、昨年の確定申告時に買ったばかりのものだが、Sony Pasori PC-S380、そのアプリ・ソフトウェアのダウンロードサイト(Windows用)から更新ソフトをダウンロードして事なきを得た。

ちなみに、このエラーは、私が電子証明書を更新したのが理由でなく、今年は単にICカードリーダライタのデバイスドライバをアップデートしなければならないというものらしく、友人の風じさんも「確定申告またカードリーダーのアップデートが必要(2018年2月3日)」と同じようなことを書いている。

そして、私は昨年から個人事業主として青色申告をやるようになったので(2017年2月10日-クラウド会計ソフトFreeeで初めての青色申告をやってみた)、今年はクラウド会計ソフトfreeeの金融機関の明細を取り込む(同期・明細アップロード)機能を使って、小まめに金融機関やクレジットカードのデータを取り込んできたのだが、最終的にfreee上の残高と実際の残高の不一致が出て、その銀行口座の残高ズレを解消するのに大きな労力を使った。

この金融機関の明細を取り込む(同期・明細アップロード)機能は非常に便利で、それこそ手入力するのに比べて労力が格段に違うのだが、すべてがうまくいくわけではない。

最も大きなデータの不一致理由は、登録銀行口座間の資金移動(銀行間送金)の場合に起こりやすく、例えば、A銀行からB信用金庫に送金した場合、B信用金庫のデータ取り込み結果は、A銀行から着金した口座振替記録と、単にB信用金庫の入金(取引記録)がダブルで計上されてしまうのだ。

これを避けるために、freeeヘルプセンターでは、登録銀行口座間の資金移動で振替先の入金明細を「無視」するというやり方を推奨している。

ただ、これは手入力だから処理ミスがあると、その発見に大きな労力を費やしてしまうというわけだ。

さらに追い打ちをかけたのが、誰もが予期せぬバグ(と言っていいかもしれない)で、SMBC信託銀行(旧シティバンク)の明細で、銀行の支店窓口で入出金や送金した記録は、freee上の明細に登録されないのだ。

何でこんなに金額が合わないのか、毎月電子メールで送られてくるeステートメントと照合して、ようやくわかったのだ。

今時の現役世代の人で、支店窓口で入出金をすることなどほとんどないだろうが、その滅多にないものが、freee上の記録からすべて漏れていた。

もっとも、銀行口座の残高ズレを解消する方法として、ヘルプセンターが教示している方法は、もっと安易な方法だが、理由がわからないエラーをそのままにしているのもどうかと思ったので、やってみたら理由がわかったのだが、このことは後で、ヘルプセンターに伝えておこうと思う。

| 納税難民(上)仮想通貨 交換だけで課税-全取引の履歴把握 難しく (2018.2.7 日経新聞) |

| 2月16日から2017年分の税の確定申告が始まる。 今年は仮想通貨の利益を巡る申告が増えると想定されるほか、医療費控除の制度変更がある。 ただ、給料からの源泉徴収に慣れた会社員が迷わず納税にたどりつけるかどうか。 日本中で「納税難民」がさまよう気配が漂っている。 クラウド会計ソフトのFreee(フリー、東京・品川)が6日に開いた確定申告セミナー。 会場では仮想通貨の取引で1億円以上の利益を得た「億り人」が税理士の説明に聞き入った。 定員は400人だったが、募集開始から1日もたたずに予約が埋まった。 ■「覚えていない」 国税庁は2017年夏、仮想通貨で得た利益は「雑所得」にあたるとの見方を公表した。 原稿料や講演料などと同じ扱いだ。 所得に応じ累進課税され、会社員の場合は給与所得などと合算して15~55%(地方税含む)の税率がかかる。 20万円超の所得があれば、確定申告が必要になる。 だが、どのように申告すればよいのかはとても分かりにくい。 「これまでの取引を全て覚えているわけがない。どうやって計算したらよいのか」。 東京都内に住む30代のある男性会社員は、国税庁のホームページを見て冷や汗をかいた。 仮想通貨を別の仮想通貨に交換するだけで、課税されることを知ったからだ。 例えば10万円をビットコインに替えた後、ビットコインが15万円に値上がりしたとする。 それを15万円分のリップルに交換すると、5万円に税がかかる。 通貨の交換で一度、利益が「確定」したとみなされる。 男性は3年ほど前に100万円を投資し、仮想通貨同士の交換や新規購入を繰り返した。 今では十数種類の仮想通貨を持ち、資産規模は千万円単位に膨らんでいる。 ところが売買履歴は仮想通貨の交換事業者によって書式が異なり、他の仮想通貨と売買した際のレートも表示されない。利用者は取引時のレートや金額を記録する必要がある。 ■当局にも課題 2017年はビットコインなどの「仮想通貨元年」と呼ばれる。 取引の過程で1億円の利益があるとみなされれば、数千万円の税金がかかる。 持っている仮想通貨を売れればよいが、値下がりしていれば思ったほどの利益は出ない。 納税できなければ、延滞税などを課される恐れがある。 企業には商機も生まれる。 フリーは5日から、仮想通貨で得た所得の概算を自動で計算するサービスを開始。 クラウド会計のマネーフォワードも税務支援などを手がけるエアリアル・パートナーズ(東京・新宿)と組み、税理士の紹介や申告書の作成支援を始めた。 課税当局にも課題がある。 複数の仮想通貨を取引した場合は税額の計算が複雑で、確定しにくい。 「仮想通貨交換事業者が当局に取引情報を提供することなどが必要」との声も根強い。 日本の会社員は源泉徴収が多く、2016年の申告者は就業者の34%にすぎない。 「納税難民」の予備軍はすぐそばにいる。 |

去る2月6日、お世話になっているラバ吉(Lovers Kitchen)の「極上築地の旨い魚と肉を食す会」が開かれた。

このイベントは私にとって恒例となっているので、特筆すべきことがなければ、あえてブログにまで書くことはないのだが、今回は美味しい食事を楽しめたこと以外にも私の備忘録として重要な日となったので、あえて書いておきたい。

彼の作る料理と、出されるお酒に関しては、安定的な美味しさを誇っているので、参加者一同、感謝の言葉しかない。

また、今回は以前に旅行コミュニティで出会った女性と旅話もできたし、ブータンからは日本語ガイドをやっていたというソナム(Sonamさんも日本の母と慕うマユミさんと同席、当日が誕生日だという参加者もいたので、皆でお祝いをして、中身の濃い非常に良いイベントとなった。

ところで、今回の表題にある「極上築地の旨い魚と肉を食す会」と銘打ったイベント、前回のものをブログに書いたのは、何と2017年5月18日のイベントだったようだ。(2017年6月3日-ラバ吉(Lovers Kitchen)の「極上築地の旨い魚と肉を食す会」)

このときのコラムの最後に書いたことは、「とりあえず、この日も楽しくうきうきと終わった食事会なのだが、イベント会場に入ろうとしたときにハプニングがあった。当たり前のことだが、この日の話題の大部分を占めたのは、このハプニングのことだった。ここでは詳しいことは書かないが、続編を掲載するかどうかは私の気持ちの整理がついてからにしようと思っている。」だった。

2月6日のイベントで、このときと全く同じシチュエーションが私の身に降りかかるとは想像もしていなかった。

もはや、気持ちの整理云々と言っている場合ではないのだが、ただでさえ、コインチェックの問題だけでも煩わしいのに、今年は熱田神宮に貼られていたように、私は年廻り(としまわり)の厄年なのかもしれない。

|

|

|

|

去る2月5日に「コインチェック被害対策弁護団結成」で書いたように、コインチェックの仮想通貨のNEM(ネム)不正流出事件は、法廷闘争を視野に入れた展開になりつつある。

ただ、関東財務局がコインチェックに対し、顧客への適切な対応を含む業務改善命令を出し、3連休明けの2月13日までに書面で報告を求めていることから(2018年1月29日 関東財務局-コインチェック株式会社に対する行政処分について)、週半ばまでには金融庁やコインチェックから公式発表があると思うので、それを待ってからコインチェック被害対策弁護団に加わるかどうかを決めればいいだろう。

私自身は、コインチェックに預けてある仮想通貨の保有残高が全額失われたとしても、一部は出金済なので、株式投資で損切りしたときと同じようなレベルであり、少なからず痛手ではあるが、ショックで倒れ込むほどのことはない。

そこで、今回の事態に対処するために自分ができることをまとめてみた。

まずは、コインチェックで保有しているリップル(XRP)が、無事に他社送金できるようになった場合の準備を兼ねて、GMOコインで口座開設した。

今や、冷え込んだ仮想通貨市場を背景に翌営業日には口座開設審査完了のメールがきた。

あまり期待はしていないが、リップル(XRP)を送金するやり方は、2017年10月24日付のカシコクの記事「リップル(XRP)の送金方法まとめ。宛先タグ付け忘れに注意!」が参考になるだろう。

仮に、リップル(XRP)の送金ができなかったときは、仮想通貨取引の口座を維持していくかは疑問符のつくところだ。

参考までに、金融庁のウェブサイトに仮想通貨交換業者登録一覧があるので、新規に口座を開設する人は、その中から口座を開設するようにしよう。

2月2日付の「コインチェック株式会社に対する立入検査の着手及び仮想通貨交換業者に対する報告徴求命令の発出について」というのを見ると、コインチェックと同じような「みなし仮想通貨交換業者」が未だに15社もあることに驚く。

次に、確定申告対策としては、各月の取引履歴(あるいは取引完了通知)の保存と、自作のエクセルで損益計算を行う予定だ。(参考:コインチェックの取扱い通貨の終値一覧)

コインチェックにおける仮想通貨取引に関しては、証券投資における年間取引報告書(特定口座)といったものは存在しないので、海外の証券口座のように自分で積み上げるしかない。

なお、国税庁から申告所得税関係の法令解釈に関する情報として、2017年12月1日付で「仮想通貨に関する所得の計算方法等について(情報)」が出ているので参考にするといいだろう。

また、コインチェック被害対策弁護団からのお知らせ第3号に掲載されているが、2018年1月の取引履歴の保存と、現時点での残高表示画面のスクリーンショットは、法的手段を行使する際の証拠書類として必要になるとのことである。

それと、出金停止のために税金(所得税)の支払いができない場合はどうしたらいいかということについて、コインチェック被害対策弁護団からのお知らせ第2号で、彼らは居住地の無料弁護士相談を利用することを勧めているが、私も関心があったので、管轄税務署の徴収部門で聞いてみた。

税務署の職員曰く、国税の猶予制度には「換価の猶予」と「納税の猶予」というのがあって、前者の方が後者に比べて申請要件が緩いそうだ。

詳しいことは、納税の猶予等の取扱要領(事務運営指針)のほか、国税を一時に納付できない方のために猶予制度があります(リーフレット)や、猶予の申請の手引をご覧いただくといいだろう。

実際のところ、後者の場合は、今回のコインチェックのケースが、国税通則法基本通達-第46条関係 納税の猶予の要件等に該当するかどうかなのだが、現時点では該当する項目がなく困難だとのことである。

それならば、確定申告が終わった段階で「換価の猶予」について税務署の徴収部門で相談して欲しいとのことだった。

ちなみに、地方税(住民税)について普通徴収の方は、6月に納税通知書が送られてきた段階で、分割納付の相談をするといいだろう。

最後は、「【コインチェック】被害者必見!これだけは絶対にやっておけ」で見たのだが、法廷闘争が視野に入ってきた場合に備えて、コインチェックに対して内容証明郵便を送り、同じ内容のeメールを送っておくというのは参考になるかもしれない。(コインチェック宛内容証明のサンプル)

ちなみに、内容証明郵便にはインターネットで送れるe内容証明(電子内容証明サービス)というものがあるのだが、ポップアップブロックを解除しないと、ログインしても画面が展開せず(参考:Google Chrome ポップアップの解除)、また、ログアウトをしないで再度ログインした、いわゆるダブルでログインすると30分以上使えないなど、あまりにも使い勝手が悪く、このシステムは評判があまり良くない。

こうなれば、Wordのひな形を使って、通知書等を作成し、郵便局に持ち込んで送るというのが最も適切な方法かもしれない。

なお、Wordのひな形の設定に関しては、行政書士金町事務所のウェブサイトを参考にさせていただいたので、この場を借りてお礼を申し上げたい。

コインチェック社(本社:渋谷区 和田晃一良社長)から仮想通貨のNEM(ネム)が不正流出した事件の余波が止まらない。(2018年1月27日 日経新聞-コインチェックの仮想通貨不正流出、過去最大580億円)

弊サイトをご覧の方はご存知のとおり、私もこの取引所に口座を保有し、若干の仮想通貨の運用をしてきた。

昨年末の仮想通貨の高騰で、3月の南米旅行の資金手当てができたと大喜びで一部を出金したが、残りは今年の乱高下相場の煽りを食って塩漬けのまま取り残された。

2017年12月24日付の「2017年ラバ吉クリスマスパーティー&年末年始の仮想通貨相場はどうなるか」で、「ただ、一つだけ間違いなく言えることは、含み益が出ている場合でも、投資元本だけは仮想通貨取引所の資金繰りが悪化しないうちに現金化(出金)すべきだということだ。

なぜなら仮想通貨は国家が関わらない反面、仮想通貨取引所に経営上の問題が生じた場合、FX業者のような信託保全措置が施されているかどうかは取引所次第だからだ。」と書いたことが1か月後に現実のものとなるとは思わなかった。

今思えば、年末の高騰で儲かって全額を円転したときに、一部でなく、そのまま全額を出金してしまえば良かったと思う。

色気を出して残額でもう一丁とかしなければ、こういう目に遭わなくて済んだという教訓だ。

さて、去る2月2日付の投資家のやまもといちろう氏のコラム「コインチェック社への金融庁『討ち入り』からの会社更生法申請か破産申立への道のり」で知ったのだが、日本羅針盤法律事務所の 望月宣武弁護士を中心に、コインチェック被害対策弁護団が結成されたようだ。

現在の対象者は、コインチェック社に口座を開設しており、本件発生当時同社にネム(XEM)の残高を有していたこととあり、第一次訴訟の提訴については、2月上旬までの依頼者を対象に2月中を予定しているようだ。

私は対象ではないのだが、よくある質問で、他の仮想通貨についての被害にも対応することを検討していると書かれているので、いずれ私も原告団に加わる可能性があるだろう。

もし、これをご覧になっている貴方が、現時点で原告適格性を有するのであれば、メールフォームで問い合わせれば資料を送付してもらえるようだ。

問題の着手金は請求額(被害額)が1,000万円までは2万円(実費込・税別)、以後1,000万円ごとに2万円(実費込・税別)の加算となるようだ。

請求額の円換算額は、仮想通貨の本件流出事件前日(2018年1月25日)の終値を基準とするそうなので、コインチェックの取扱い通貨の終値一覧から確認すると、1月25日の円対ネム(XEM)の交換レートの終値は、1XEM=104.31円となっている。

ちなみに、コインチェック社が「不正に送金された仮想通貨NEMの保有者に対する補償方針について(2018年1月28日)」で、ネム(XEM)の被害者に対して補償すると言ったレートは、1XEM=88.549円で、返金原資については自己資金より実施とあるが、これに信ぴょう性が感じられないというのが被害対策弁護団の発足に繋がった一因であろう。(2018年2月1日 朝日新聞-コインチェックを集団提訴へ 仮想通貨引き渡しなど求め)

この問題は今後どうなるか予断を許さないが、2018年2月2日付のダイヤモンドオンラインにあるような「コインチェック騒動のさなかに1363億円の資金移動、不正送金疑惑が浮上」というのがあるなら、私たちの預け資金はD9 Clubのときと同じ運命を辿るのかもしれない。(2017年6月28日-不労所得の甘い誘惑、D9 ClubなどのHYIP(ハイプ)に仕込まれた黒い罠)

今回の事件は、2014年2月28日に破綻したマウントゴックス社と同じではという意見も多いだろうが、こちらは2017年7月10日付の朝日新聞の記事「ビットコインで債権者への配当検討 破綻時より価値5倍」にあるように会社に残された資産が高騰したことによって、破綻会社から債権を満額回収できそうな稀有な例として書かれており、ダイヤモンドの記事によれば、コインチェック社の場合は、意図的に会社の資産を逃避させようとしているのだから、仮想通貨投資詐欺のD9

Clubと同じになりそうだと書いたのである。

それに、債権者(被害者)の数は今回の方がはるかに多いのだから、債権回収の先行きは極めて暗いと言えようか。

| コインチェック「出金再開のメド立たず」 (2018.2.3 日経新聞) |

| 仮想通貨交換業者のコインチェック(東京・渋谷)は3日、停止中の顧客から預かっている現金や仮想通貨の出金再開のメドが立っていないと発表した。 1月30日には再開時期を「数日中に明らかにする」と発表していたが、2日には金融庁が同社に立ち入り検査を実施。 財務状況を含めて詳しく調べている最中で早期の出金再開は難しいと判断したようだ。 コインチェックは3日の発表文で「出金に伴う技術的な安全性について確認・検証中で再開に向けた準備を進めている」と報告。 その上で「外部専門家の協力も得つつ行っている確認・検証を踏まえ、出金の再開時期を知らせる」とし、事実上、再開時期のメドがたっていないと発表した。 コインチェックは仮想通貨「NEM(ネム)」の不正流出が発覚した1月26日から仮想通貨や現金など顧客資産の出金を停止中だ。 ネムを保有していた約26万人に総額約460億円を自己資金で返金(補償)すると表明しているが、財務的な裏付けがあるかどうか不透明な面もある。 金融庁はネム保有者への補償が同社の財務基盤に与える影響や、ネム以外の仮想通貨の利用者の出金にどのような影響が出るかも含めて慎重に現状の把握を進めている。 |

| マウントゴックス、破産から民事再生か ビットコイン急騰で (2017.12.1 日経新聞) |

| 2014年に破綻し、破産手続き中の仮想通貨取引所「マウントゴックス」の一部の債権者が1日までに、東京地裁に民事再生手続きへの変更を申し立てた。 仮想通貨ビットコインの価格急騰で同社に残るビットコインの資産価値が膨張しており、破綻当時の時価で債権者への返還額を決める破産手続きでは不公平になると訴えている。 変更が認められれば異例という。 現在の破産手続きでは、マウント社の資産を破綻時の時価で現金化して債権者に支払う。 破綻した2014年当時のビットコインの時価は1ビットコイン=約5万円だったが、最近では20倍の100万円を超えている。 民事再生手続きなら、債権者はビットコインで支払いを受け取ることができ、その分利益も大きくなる。 莫大な利益がマウント社の資産となることへの強い反発もある。 マウント社が保有するビットコインを売却した利益から債権者への支払いを終えても、約1800億円残るという。 これがマウント社の親会社の大株主で業務上横領などの罪に問われているマルク・カルプレス被告へ分配されることを債権者側が問題視した。 東京地裁は現在、民事再生手続きへの移行の妥当性を判断するため調査している。 決定は来年以降になる見通しだ。 |

| ビットコインで債権者への配当検討 破綻時より価値5倍 (2017.7.10 朝日新聞) |

| 2014年に経営破綻(はたん)した仮想通貨ビットコインの取引所「マウント・ゴックス」(東京)を巡り、債権者への配当をコインで行うことが検討されている。 同社の資産のうち、コインの価値は破綻時の5倍に急騰し、債権総額456億円を上回っている。 企業倒産に詳しい専門家は「聞いたことがない」としている。 同社の破産管財人が今年3月に東京地裁に出した報告書では、同社の資産は現金10億円と約20万ビットコイン。 コインは破綻時のレートで約120億円相当だったが、現在は約600億円相当に膨らんだ。 同社の債権者として届けたのは世界で2万人超。 当初は総額263兆円の債権届け出があったが、管財人が精査した結果、456億円になったという。 企業破産で債権者は債権額の一部しか配当が得られないことが多いが、今回は「満額配当」になる可能性もある。 当時約3千万円相当のコインを預けていた関西地方の債権者は、配当を現金かコインのどちらで希望するかを尋ねる連絡を管財人から受け、将来の値上がりを見込んで「コイン希望」と答えた。 |

昨日、神奈川県立旭高等学校同窓会「都筑会」(フェイスブックページ:いいね!都筑会 神奈川県立旭高校同窓会)の再結成記念祝賀会がTKPガーデンシティPREMIUM横浜ランドマークタワーで開催された。

昨日、神奈川県立旭高等学校同窓会「都筑会」(フェイスブックページ:いいね!都筑会 神奈川県立旭高校同窓会)の再結成記念祝賀会がTKPガーデンシティPREMIUM横浜ランドマークタワーで開催された。

2014年9月14日付の「四半世紀(25年)ぶりに母校(神奈川県立旭高等学校)へ行ってきた」で紹介した「創立50周年(2023年)を卒業生と在校生が一体となってお祝いできるようにしたい」という理念がいよいよ現実のものとなるときがやってきたのだ。

そして、当日、私もOBの端くれとしてこのイベントに参加させていただいた。

当日来ていた7期生は7名、今や私たちの子ども世代もOBとなるような状況で、1期生の先輩方は晴れて還暦のお祝いもしてもらっていた。

私たちも50歳を過ぎ、還暦まであとわずかな年代だけに、そこまで皆が元気でいてくれればいいと思う。

そして、旭高校都筑会再結成記念祝賀会は18時に終了となったので、私たちは関内にあるWiLL Vi(ウィルヴィー)で大カラオケ大会、7期生の同窓会は還暦と旭高校創立50周年が同時期になるので、卒業40周年(2022年)に一度やろうかという話も出た。

まあ、私たちの年齢からして、どちらもすぐにやって来そうな感じがするね~

最後になるが、私が都筑会会長の若尾さんたちのお手伝いができるとすれば、こうしてウェブサイトやブログなどで情報発信することだけだが、これが少しでも5年後の創立50周年同窓会の成功に繋がればいいと思う。

そして、このコラムをお読みになっている貴方が神奈川県立旭高等学校の卒業生であれば、都筑会宛に氏名(旧姓を含む)、卒業年次、卒業時のクラス(**R)をメールをしてもらえればありがたいと思う。

もちろん、7期(1982年/昭和57年)の卒業生の場合は私宛でも結構だ。

来月予定している南米旅行で、私たちはアメリカのマイアミ(Miami)を経由するのだが、このときに必要なのが、電子渡航認証(ESTA=Electronic System for Travel Authorization)だ。

前回ESTAを申請したのは、2013年のゴールデンウイークに行った北米・カリブ旅行の前で、アメリカに渡航したのは2014年6月が最後なので、ほぼ4年ぶりのアメリカ行きとなる。

当然ながら前回申請したESTAは有効期限が切れているので(申請承認時から2年間、あるいはパスポートの有効期限のいずれか早い日付まで有効)、今回は新たに申請が必要なのだが、2016年2月25日付の在日米国大使館のビザサービスの最新情報「ESTA申請書が更新されました」(英文:CBP Announces Additional Enhancements to the Electronic System for Travel

Authorization)にあるように申請書に入力する項目が増え、以前に比べて格段に面倒になったような気がする。

これは言うまでもなく、2016年1月21日付の在日米国大使館の「米国は『ビザ免除プログラムの改定』の施行を開始します」(英文:Department of Homeland Security Press Office - United States Begins Implementation

of Changes to the Visa Waiver Program)によって、2011年3月1日以降にイラン(Iran)、イラク(Iraq)、スーダン(Sudan)、シリア(Syria)の4ヶ国への渡航歴がある旅行者に対するビザ免除プログラムの渡航制限をしたのに加え、2016年2月18日付の「国土安全保障省(DHS)がビザ免除プログラムでの更なる渡航制限を発表」(英文:DHS Announces Further Travel Restrictions for the Visa Waiver Program)によって、更にリビア(Libya)、ソマリア(Somalia)、イエメン(Yemen)の3ヶ国を該当国として追加したことによるものだ。

さて、申請書の内容なのだが、説明や入力画面は日本語で展開されるので問題はないのだが、質問に対する回答はすべて英語でなければならず、特に自宅の住所や、勤務先(該当者のみ)の名称や所在地を英語で書くのは結構骨が折れるものだ。

それ以外にも質問項目が増えて、ウェブサイトには平均所要時間が20分ほどと書かれているが、航空機内で書かされる入国カードなどを書き慣れない人はお手上げに近いだろう。

去る1月14日の南米旅オリエンテーションで、説明会の後でESTA取得の手伝いをしてくれるとのアナウンスがあり、最初はそんなに仰々しいものなのかと思ったのだが、自分でやってみると、確かに慣れない人にとっては大変そうなことがわかる。

それに、申請承認後に入力を間違えたことに気づいたときは、電子メールアドレスと米国の滞在先を除いて修正が効かないようなので、入力に不安を覚える人もいるだろう。

仮に、自宅や勤務先の住所を少し間違えたとしても証明書を求められることはないし、アメリカ政府がそれを指摘することはないだろうから、あまり細かいことは気にせずやればいいと思う。

アメリカ政府にとって重要なのは、入国する日本人がテロリストやテロ支援国家に関りがあるかどうかなのだからだ。

弊サイトには、今からちょうど11年前、「メールアドレス変更しました(2007年2月9日)」というコラムで紹介したように、ウェブサイトやブログ訪問者からの問い合わせ用として公開しているメールアドレスがある。

弊サイトには、今からちょうど11年前、「メールアドレス変更しました(2007年2月9日)」というコラムで紹介したように、ウェブサイトやブログ訪問者からの問い合わせ用として公開しているメールアドレスがある。

このメールアドレスは、HTMLエンティティ化を行って、スパム業者(spammer)のメール収集ソフト(spider)で拾われないように対処していた。

これはそれなりに効果があったのだが、所詮、対症療法でしかなく、何らかの拍子にメールアドレスがスパム業者(spammer)にわかってしまえば、それこそ洪水のようにメールが来る。

2016年まではメールボックスがパンクするほどの洪水に悩むことがなかったので、私が思うに、昨年の仮想通貨投資がらみで、いろいろな業者に公開アドレスで登録したことが原因ではないかと推定している。

登録した業者の中には怪しげなものもあったかもしれないし、パソコンの迷惑メールフィルタにかかったものも多かった。

今では、「【おめでとうございます】100万円」とか、「生涯完全無料でプレゼント」、「【大手企業も推奨する稼ぎ方】を《ズル賢く》しました」、「業界に激震がはしるっ!!!!」、「素人が仮想通貨トレードをするための方法」など題名を見ただけで迷惑メールフィルタ行きのものばかりが10分間で一通くらいの割合で着信する。

もはや対処し切れないので、このメールアドレスに着信しているまともなメルマガなどを別のアドレスに退避させ、それがようやく先日完了した。

そこで、どうしようかと考えたのが、メールアドレスを最初から載せないというものなのだが、今では親しい人たちはフェイスブックでの交流に完全に移行しているし、メールで誰かとやりとりする機会は10年前に比べると格段に減っている。

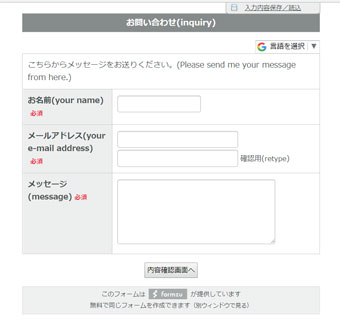

個々のコラムに対する感想はブログのコメント欄で対応できると思ったら、そのまま連絡先削除でもいいかと思ったのだが、フォームズ(Formzu)という会社が無料でメールフォーム(お問い合わせ・申し込み・アンケートなど)が無料で作成できるサービスを提供していて、しかも英語サイトにも対応できるようだったので、しばらくの間は、これで対応することにした。

ウェブサイトの方はトップページとプロフィールページ、ブログはスマホユーザーが多いことを踏まえ、ヘッダー部分にお問い合わせフォームへのリンクを設置した。

ウェブサイトとブログの訪問者におかれては、ブログのコメント欄に記載できないようなことをお尋ねになりたい場合は、今後はお問い合わせフォームをお使いいただくようお願いしたい。

上述のメールアドレスは契約解除の方向で検討しているので、ご注意いただくよう合わせてお願いする。

少なくとも、現時点でiPhoneによる即時受信はストップしたのでメールを送信されても返事は遅れることをご承知おき願いたい。

私は2015年春にセミリタイアを選択したとき、今まで認められなかった副業ができるようになったので、所轄の税務署に個人事業の開業届書を提出したのだが、それと前後する形でゆうちょ銀行に口座を開設した。

私は2015年春にセミリタイアを選択したとき、今まで認められなかった副業ができるようになったので、所轄の税務署に個人事業の開業届書を提出したのだが、それと前後する形でゆうちょ銀行に口座を開設した。

今までSMBC信託銀行(旧シティバンク)やHSBC香港といったところに口座を開いて活用してきた私が、何で超ドメスティックなイメージの濃いゆうちょ銀行に口座を開いたかというと、2015年10月14日付のコラム「メガバンクと信用金庫、メインバンクにするならどっち?」で書いたように、マイクロ法人(合同会社など)の設立まで見据えた場合に、ゆうちょ銀行に口座を持っておくことが良さそうな感じだったからだ。

また、事業収支と個人(家計)の収支を分ける意味でも口座を分けたかったのだが、口座を開設すると同時にゆうちょダイレクト(インターネットバンキング)の申し込みも行った。

ただ、私の場合はゆうちょダイレクトを使って頻繁に資金を出し入れするほど事業活動が活発ではないので、ほとんど放置に近い状態が続いていた。

せいぜい、青色申告用に使っているクラウド会計ソフトfreeeと同期させるための設定をしただけに過ぎなかった。

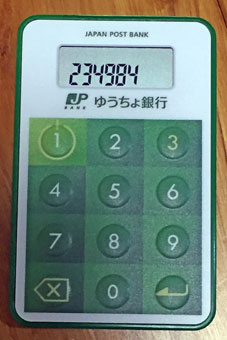

ところが、今年になって会計ソフトとの同期ができなくなって、しばらくして確認すると、ゆうちょダイレクトのトークンの利用登録が必要とのメッセージが出た。

久々にゆうちょダイレクトにアクセスすると、まず、お客さま番号入力(口座番号ではない)の画面が現れる。

まあ、これはセキュリティ上、仕方がないにしろ、次に出てくるのはパスワード入力画面でなく、合言葉を入力する画面だ。

しかも2つも入れないとならず、それをクリアするとパスワードの入力画面だ。

自分のパソコンやスマートフォンからのアクセスの場合は、合言葉の入力が不要になるように、デバイスを記憶できればいいのだが、ゆうちょ銀行のシステムにそこまで求めるのは酷なのか。

しかも、自分の作成したID番号ならいざ知らず、銀行側がランダムに作成したお客さま番号をログインのたびに入力し直さないといけないのはキツイ。

少し油断していると時間オーバーになってログインし直しになるし・・・

いずれにせよ、私の場合は、ゆうちょダイレクト自体を滅多に使わないから構わないのだが、ほかの人がどうしているのか聞いてみると、職場の方々はものの見事にインターネットバンキング自体を使わないとのことだった。(笑)

なんだ、うちの親と同じか~と妙に納得したのだが、双方がこんなレベルだから郵便局の窓口が混むのだと思った。

唯一、意外に思ったのは、マイナンバーを登録すれば、1回あたり2,000円でゆうちょダイレクト国際送金ができることだった。

ただ、今ではもっと安価で便利なトランスファーワイズ(TransferWise)といった方法もあり、かつてのようにゆうちょ銀行の海外送金が有利だった時代は遠くなっているのが事実だ。

まあ、ゆうちょ銀行はインターネットバンキングの使い勝手は今一つだが、外国発行のキャッシュカードが使えることや(日本の銀行は使えないところが多い)、国際送金がインターネットでできるなど、国際対応は見た目より進んでいると感じたことが今回の収穫であっただろうか。