富士通Oasis 30LXⅡ、私がかれこれ20年近く前に買ったワープロだ。

キーボードが一般のJISキーボードの他に、親指シフトという独特のスタイルを持ち、買うときに「どちらになさいますか?」と聞かれた懐かしのものだ。

私がこれを買った理由は当時の勤め先の会社が富士通の子会社だったからだ。

要するに、使い慣れたワープロを買っただけの話で、別に愛社精神からこんなことをしたわけではない。

今やWindows Vistaが出る時代に、富士通のオアシスが家にあったとは・・・

今やWindows Vistaが出る時代に、富士通のオアシスが家にあったとは・・・

自宅の部屋を整理していたら10年来使ってもいなかったワープロが出てきて、こんなものでも商品価値があるのかと、オークションサイトを見ると、運が良ければ売れるような気がして電源を入れたが、さすがに何の反応もなかった。

壊れていたのだ。

仕方がない。粗大ごみとして廃棄するほかはなさそうだ。

思い起こせば、私がパソコンを最初に買った10年前は、富士通のパソコンにもオプションでオアシスのソフトがあり、巷にはワープロ専用機のフロッピーディスクをWordや一太郎で読めるように変換するファイルコンバーターが売られていたものだ。

世の中のおじさんたちは「ようやくワープロ覚えたと思ったらパソコンかよ」と嘆いた時代。

当時は職場にもワープロ派のおじさんたちがたくさんいて、そんな彼らは10年後の今、退職したか淘汰されたか、未だに役所やゾンビ企業で高給を食んでいるのか。

ワープロの性能が上がってどんどんと新製品が出た時代は日本のバブル時代、最後の良き日々だったような気もする。

そしてWindows95が日本に出現したあの日。

実のところ私は異様に覚めた目であのときの新聞記事を読んでいた。

徹夜してまで並んで買うほどいいものなのか。ワープロで十分じゃないか。

今ではとても考えられないことを思ったものだ。

そして、Windows98が出たときには、私も量販店でパソコンを買っていた。

前年には山一證券が潰れ、未曾有の金融恐慌が日本を襲っていた。

それからというもの、何者かに突き動かされるように英会話学校の門を叩き、海外旅行に便利だという理由で口座を開いただけのCitibankで、私は生まれて初めて外貨預金を始めていた。

今思えば、何でそんなことをしたのかわからないが、外貨預金をやり始めていたおかげで、1998年夏、私は本屋に積まれていた「ゴミ投資家のためのビッグバン入門」という本を手に取っていた。

書かれたいた内容は当時の私にとって衝撃的なものだった。

そして私がTD Ameritradeの前身であるDatek Onlineという米国の証券会社に口座を開いたのはそれから3年半後のことだった。

私がTD Ameritradeで買っているIndia Fund (IFN)がビッグなプレゼントをくれた。

昨年12月27日付の配当金が今月14日に口座に入金されていたのだが、1株当たりUS$8.18とかなり高額なものだった。

内訳は普通配当金(Ordinary Dividend)がUS$0.13、短期資本所得(Short Term Capital

Gains)がUS$0.73でこの2つは米国源泉所得税(10%)の対象、残りの長期利得分配金(Long

Term Gain Distribution)がUS$7.32で、こちらは米国非居住者は非課税のようだ。

もっとも配当権利落ち(ex-date)となった12月27日の株価は、インドの隣国、パキスタンでブット元首相が暗殺されたことも相俟って暴落したので、こんなことなら高額配当しなくてもよかったのに、と思うことしきりである。

単純に言えば、たった100株(権利付売買最終日=payableの12月26日の終値換算でUS$7,090=約81万円)の保有者でも配当金がUS$800(約91,000円)もあったということだ。

私の場合、米国の証券会社を使っている割には、投資先がどちらかと言うと米本国の企業よりもADR(American

Depositary Receipt=米国預託証券)の方が多い。

その理由は米国以外の、最近ではBRICsを始めとする新興国の企業の株に直接投資できる醍醐味があることと、その配当性向の高さによる。

かつて私が持っていたオランダの銀行株、INGは世界市場がどん底だった2002年でさえ高い配当金を出し続けていたし、今でも持っているブラジルの銀行株、Banco

Bradesco (BBD)のチャートは、ITバブル時代のヤフー(4689)を思わせる。

しかも配当金もそれなりのものがあり、ブラジルが米国市場の強い影響を受けるという要因を除けば一押し銘柄である。

さて、これらADRに投資する場合、自分で投資先を探すとすれば、企業情報を分析するのには時間もかかるし相当の語学力も必要だ。

そのようなときは、投資の王道である経済が好調な国の銀行株を買うか、その国のトピック(例えばインドならIT、ロシアなら資源とか)ということでいいのではなかろうか。

ちなみに私が参考にしているサイトでStocks Abroad.comというのもある。

今のところ市場の情勢は極めて不安定だが、2月の欧州企業の四半期決算で悪材料が出尽くせば光明が見えてくるだろう。

それまでは忍の一字なのかな。

ハンセン指数(Hang Seng Index/^HSI)は前日比1,383.01ポイントと大幅に下落、23,818.86ポイントとなり、昨年10月30日の最高値31,958.41ポイントから25%以上下落した。

ここまでくると、昨年秋の暴騰相場の発火点となった8月17日の水準である20,000ポイント割れまで視野に入ってきたようだ。

もし、この水準近辺で反騰すれば見事なダブルボトムとなり、またもや昨年の再来となる可能性も大いにある。

ところが、この水準を割り込み、あるいは反騰気分がすぐに萎えるようなら半値まで落ちる危険性もある。

さて、どちらになるか私も大いに気になるところだが、ここ半年の香港株ワラントの投資経験から面白い法則があることを発見した。(香港株ワラントの投資については2007年5月13日、6月5日の「今日の一言」で詳しく書いてあるのでそれを見て欲しい。)

わずか数銘柄を取引しただけで、法則というのもおこがましい限りだが、何となく先行きを示唆する指標となるのではないかと思ったのだ。

名付けて「香港市場のカナリア」だ。

ここで、10月18日の「ブラックマンデーから20年」のコラムから香港株ワラントの部分を再掲しよう。

「私が持っている香港株コールワラントの伸びが今までよりも相当に鈍くなっている。

原資産銘柄(underlying)の株価はそれなりに上げているにもかかわらず、コールワラントの伸びは鈍く、逆にマイナスになる日もあるくらいで、このあたりは喜び勇んでコラムを書いた半月前とは様相がまるで違ってきている。

私がたまに買って失敗しているプットワラントの伸びが悪いときは、相場が下げた日が絶好の買い場となっていることが多く、その例から言うと、売りシグナルがチカチカと点滅しているような気がしないでもない。

たまたま私の持っているワラントがそうであるだけかもしれないが、過熱感のある香港市場だけに注意が必要だろう。」

そう、今思えばハンセン指数構成銘柄の天井を示唆する出来事がこれだったのだ。

ところで、今はどうか。

私は現在、中国人寿保険(2628.HK)を原資産銘柄(underlying)とするプットワラントを持っているが、原資産の下落には素直に反応し、ワラント価格が上昇するが、原資産が上昇してもワラント価格は思ったほど下落しない傾向が続いている。

これは、私がワラント投資を始めた昨年夏(当時は下落局面でもブル相場の中の一時的調整であった)とは全く正反対の様相を呈している。

これは未だ先安感が強い現われと判断できようか。

つまり、プットワラントの伸びが鈍らない限り、株価の底入れには程遠いと私は判断したい。

つまり、ハンセン指数構成銘柄の中の主要銘柄を原資産(underlying)とするコールワラントが、原資産価格(underlying

price)の上昇に素直に反応して伸びているときはブル相場継続、下落に反応してプットワラントが伸びているときはベア相場継続、それらの伸びが鈍ってきたときが反転の兆し。

かなり乱暴だが、私はこういう判断をしてみたいと思う。

いかがだろうか。

もし、自分のカナリアを飼いたければ、最低投資金額で香港株ワラントをやってみるといいだろう。

銘柄にもよるが、たいてい数千香港ドル単位(約15,000円の倍数)でできるはずだ。

この際、気をつけることはあまり満期日が差し迫っている(3ヶ月以内)のものを選ばないこと。

それを選ぶと時間的価値の減少でワラント価格が下がるので全く意味がないからだ。

2008年に入ってから世界的な下落相場が続いている。

昨年表面化した米国のサブプライム問題が、ついにリセッション(景気後退)を思わせるレベルにまで進展していることによる。

私は昨年、自らを狼少年と揶揄しながらも米国のベア(弱気)相場入りを懸念してきた(2007年7月28日、2007月8月15日)が、半年遅れでそれが現実化の様相を呈してきた。

さて、これがさらに長引くか一気に反転するかは1月29日、30日のFOMC (Federal Open Market Committee)次第とも言われている。

言わば投資家たちが昨年の8月16日と9月18日のFOMC後の株価反騰の再来を待ち望むからだ。

ただ、私に言わせればそこで景気刺激策を取ってもただちに反騰につながるかどうかは怪しいものだ。

このサブプライムローンの問題について悪材料出尽くしといった状況になっていないと思われるからだ。

少なくとも第4四半期の決算などで、よほどのポジティブサプライズが続かないと「即座に反騰というのは」難しいのではなかろうか。

そして、私がベア(弱気)相場に投資するのに相応しいETFとしてたびたび取り上げたProShares ETFsであるが、その設定がいつ頃されたのか調べてみた。

すべて見ても意味がないので、代表的なものとしてShort S&P500 (SH)、UltraShort

S&P500 (SDS)、Short QQQ (PSQ)、UltraShort QQQ (QID)の4つを見てみた。

Inception Date(設定日)は、Short(指数の騰落に反比例)が2006年6月、UltraShort(指数の騰落の2倍に反比例)が2006年7月となっている。

ちなみにShort MSCI Emerging Markets (EUM)やUltraShort FTSE/Xinhua China

25 (FXP)の設定は2007年11月だ。

私たち投資する側から見るとETFのバリエーションも豊富になってきたと感じることだろう。

一方、これらProShares ETFを設定する側の視点から見るとどうだろうか。

まず、これらショート(ベア)のETFを作ったとしても、肝心の投資家がいなければ意味がないとは思わないか。

つまり不況がある程度長期化し、ショート(ベア)のETFに投資家が続々と参入してくるような事態にならないことにはファンド会社の儲けはない。

まして新規のETFを設定するといった行動には走らないだろう。

そう考えると、米国は近々完全にリセッション(景気後退)入りする可能性は否定できないと思う。

「金持ち父さんのキャシュフロー・クワドラント」の著者、ロバート・キヨサキは言う。

「2010年にアメリカでは最初のベビーブーマーが65歳を迎える。遅くともこの時期までに、彼らは株式市場にお金をつぎ込むのをやめ、引き出し始める。その頃になると現行の年金プラン(401K)は急激に縮小し始めるだろう。なぜなら、こういった年金プランは市場の影響を受けるからだ。この同じ時期にもっと経済的に恵まれないベビーブーマーたちの健康状態が悪くなる。高齢者医療保険は財政的に破綻し、政府からの援助を求める人々の叫びが全国の都市であがるだろう。こういった状況に輪をかけるように米国の地位は中国やEUの台頭によってかげりを見せるようになるだろう。」

要するに今後米国市場は失速する運命にあると言っているのと同じことだ。

2008年がどうなるかだけでなく、中期的にも、ということだろう。

どうやらProShares ETFが設定された理由はこんなところにもありそうだ。

ところで、私は半年前に米国のダウジョーンズ不動産指数(Dow Jones U.S. Real

Estate Index)が2007年を通じて下落していることを挙げて懸念を表明していたが、BRICsを始めとする新興国市場の強さがそれを打ち消して余りあるものだったために、米国市場もそれに引きずられる形で株価が上昇した。

それゆえ、本格調整入りかと思われた8月中旬から一転して株価が反騰し始めたときも私は株価の上昇は短期的なものであると予想し、「さあ、香港で夏祭りを楽しもう(2007年8月19日)」ということだったのだ。

ところが秋相場のあまりの強さに私の懸念は単なる狼少年のホラに変わろうとしていた。

しかし、10月18日の「ブラックマンデーから20年」で香港株ワラントに関連付けて世界的な上昇相場の終焉を懸念したことは、わずか2週間後には現実のものとなった。

ただ、さすがに11月の下落局面ではそれまでに何度も新興国の株価反騰を目の当たりにしただけに、調整入りを即断することはできなかった。(2007年11月10日「2度あることは3度あるのか、3度目の正直か」)

それが、今年になって調整相場を通り越してベア(弱気)相場へと変わり始めた。

株価の上昇は短時間でしかも鈍く、下落幅は大きい。昨年は割安株への投資意欲から株価の調整時期に値嵩株の下落を待ち望んでいた投資家が、今では戻り売りのタイミングを計る人の方が多くなったような感じだ。

米国市場について昨年11月7日付のフィナンシャル・タイムズにはこう締めくくられていた。

「キャタピラー社の(懸念)は先行きを意味していた。予想外に弱い米国企業の収益は、業績の足を引っ張っている。世界経済の強さがなければ、米国はすでに景気後退(リセッション)に入っている。(Caterpillar

was the tipping point," said Joseph Quinlan, chief investment strategist

at Bank of America. Weaker-than-expected US profits are dragging down

earnings. Without the strength in the global economy we would already be

in an earnings recession.)」

これが現実化しているかどうかはあと数週間でわかるだろう。

そして、今後最も重要なことは、失速する米国経済の影響をできるだけ受けずに成長できる国・地域に投資することだろう。

そういう視点で見れば、ドバイ市場(Dubai Financial Market)というのが有力な選択肢の一つになり得る可能性を秘めている。

指数の動きを見るとこの世界的な下げ相場で今のところ健闘していると言えるだろう。

ドバイ株式に直接投資するならマックシャラフ証券(Mac-Sharaf Securities)に口座を開く方法があるが、日本の証券会社を通じて投資できるファンドとしては大和證券のシュローダーMENA(ミーナ)ファンドもある。

いかがだろうか。

ちなみに、HSBC香港で投資できるファンドのラインナップとしてはJF Asset Managementが出しているJPM Emerging Europe Middle East and Africa Fund (Fund Code: 62134, 62135)があるが、今のところロシア株の組み入れ比率が高いので完全に中東・アフリカに特化しているわけではなさそうだ。

| 米国株(18日):続落、金融株に売り-S&Pは週足で5年ぶり大幅安 (2008.1.19 ブルームバーグ) |

|

1月18日(ブルームバーグ):米株式相場は4日続落。ブッシュ政権が 1500億ドルの財政刺激策を発表したものの、リセッション(景気後退)入りを回避することはできないとの見方から売りが続いた。 |

EM・ONEαでモバイル海外投資!

過日、ヨドバシカメラで新しいモバイル端末を探していたら、外見はPDAだが、ディスプレイに映し出される画面や通信速度はまさにパソコンと同じようなものが見つかった。

価格は95,000円のものが2年契約+今月末までのキャンペーン価格で29,800円。

毎月の通信費が6,000円というのが痛いが、無線LANによる通信速度の速さを考えれば許せるのではなかろうか。(EMモバイルブロードバンドサービスエリア)

何より気に入ったのは、これが自宅のパソコンが故障したときに、十分予備端末として使えるものだったからだ。

ところで、私もそうであるが、海外の金融機関に口座を開いて投資している人の中にはモバイル端末(携帯電話やPDA)から投資ができればいいと思ったことがあるだろう。

自宅でリアルタイムに取引できる人はいいが、私のようなサラリーマンは特に日中に市場が開いている国、例えば香港の金融機関へのアクセスに大きな制約がある。

特にHSBC香港での株の売買は、時間外取引は指値(Limit Order)しかできない。

普通株の場合はそれでも問題ないが、短期勝負のワラントはそれだと機動性がない。

運良く日本の12:00-13:00は香港市場(Morning Session 10:00-12:30 Afternoon Session 14:30-16:00で日本時間は+1時間)の前場が開いているときだから、市場動向を見ながら成り行き注文(Market Order)を入れられるのだが、そうするためには、自分のパソコンを持って会社に行くか、会社のパソコンからこっそりアクセスするしかない。

前者は仕事柄自分のパソコンを持ってビジネスをしている人は別として、はっきり言って面倒くさい。

後者は昨今の会社のセキュリティの強化も相まって、下手をすれば査定に響き、場合によってはクビになる。

そこで、3年前に買ったシャープのZaurus SL-C3000でHSBC香港とTD Ameritradeにアクセスを試みると、ログインすらできない。

入っているブラウザ(NetFront 3.1)がそれぞれのsystem requirements(動作環境)を満たしていなかったためだ。

まあ、それほど頻繁に取引するわけではないし・・・と思ってヨドバシカメラのフロアをうろうろしていると、このEM・ONEαがあったというわけだ。

29,800円というのが、3年前にZaurusを買ったときに比べて半額以下だったので、何の気なしに見ていると、売り場のお姉さんが近づいてきた。

そこで、インターネットだけやらせてもらったら、懸案のHSBC香港とTD Ameritradeの口座にも難なくログインできるではないか。

もちろん、即断即決で買ってしまったのは言うまでもない。

ところで、これで海外口座にアクセスするときには注意がいる。

EM・ONEαにはブラウザが2種類入っているが、それをOpera Browserに標準設定することと、ディスプレイメニューを「PCモード」にすることの2点だ。

そうしないとパソコン画面とは違ったものになってトレードメニューが展開しない。

それだけ注意すればOKだ。

ちなみに、先月23日の「今日の一言」で書いたレーシック手術後の問題点、「視力が安定するまでは一種の老眼現象が出る」といったことは幸いにも徐々に改善傾向にある。

そうでなければ、新しいモバイル端末を買おうなんて全く考えなかっただろう。

正月休み明けまでは携帯メール見るのさえ苦痛だったし、いちいち老眼鏡をかけてまで外出先でパソコンをいじろうとは思わないしね(笑)

まあ、これについては別の機会にレポートしようかと思うので、今日のところはそういうことで・・・

先月の5日から10日までタイ・香港・マカオ旅行に行ったついでに友人たちへ海外発年賀状(New Year's Mail)をタイのホアヒン(Hua Hin)から出した。

全部で28人分あるので、出かける前にリストアップした人の宛名ラベルをAveryウィザードを使って作り、差出人は毎年のように来るユニセフの宛名シールを使うことにした。

このユニセフの宛名シールは3年前に偽善(慈善ではない!?)募金(2004年12月30日「今日の一言」)をして以来、毎年のように募金依頼とともに届くのだが、こんなところに金を使うなら・・・と思うのは私だけだろうか。

とはいえ、その宛名シールを有効利用しているのも事実だが・・・

それで、ホアヒンのビーチで寝転びながら欧米人のように絵葉書をせっせと書き上げ、郵便局に持ち込んで切手を買い(日本までハガキ1枚12B=約40円)、それをせっせと貼って、郵便局の人に渡した。

それでいいはずだった。

ただ、今までの例から言って、年内のお間抜けなときに年賀状が着く、ということはよくあった。

一番最初に海外発の年賀状を出したときは、ハガキに英語でNew Year's Mailと朱書きした。

そうしたらクリスマスイブに着いた。郵便局員がクリスマスメールと勘違いしたらしい。

ハタと気づいて今度は「年賀」と書いたら海外発信から1週間ほど(12月中旬)で着いたという。

もしかしたら郵便局員は、年賀官製ハガキ以外は年賀状と判断しないのかもしれない、と気づいたのはこのときだ。

このように郵政省時代の郵便局は典型的な役所であった。

それでも最近では「年賀状」と認識されてきちんと着いたという報告が入るようになった。

どうやら郵政公社になってマシになったようだった。

そして郵政民営化元年、1ヶ月前に出したエアーメールは未だに誰のところにも着いていないようだ。

ホアヒンの郵便局員の仕事がいい加減そうだったので、もしかしたらAir Mailでなく船便になっているかもしれない。

あるいは奴らは面倒になって捨てたのか?

いずれにしろ、私が出した28人は、きっとお間抜けなときに年賀状が届くことだろう。

または・・・

今日は天気も穏やかだったので初詣に行ってきた。

今日は天気も穏やかだったので初詣に行ってきた。

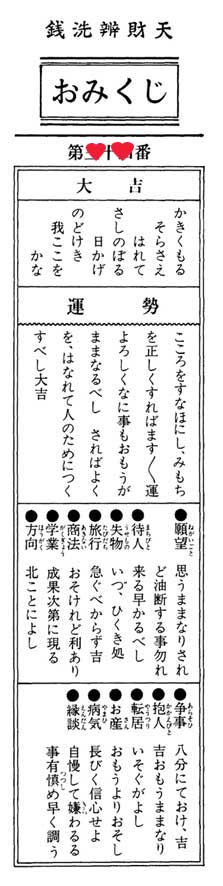

私はほとんど毎年伊勢山皇大神宮に行っているのだが、今年は鎌倉の銭洗弁財天(宇賀福神社)へ行くことにした。

鎌倉と言えば初詣の混雑度上位にある鶴岡八幡宮があるところ、電車は予想通りかなり混んでいたが、駅舎を挟んでその逆方向にある銭洗弁財天(宇賀福神社)は伊勢山皇大神宮並に空いていた。

ただ何となく予感がしただけなのだが、行って正解だった。

お清めの水で手を洗い、周囲の中国人(やはり金儲けの神様と聞けば来るのか)に混じって線香に火を付け、銭を洗い、「洗った金を有意義に使え(洗ったお金はすぐに使うほど御利益が大きいと言われる)」というお達しの通り、おみくじを引くときに使ってみる。

引いた棒の番号を言ったとき、巫女装束のお姉さんは少し微笑んだ。

何かいい番号なのかな、と思ったら「大吉」だった。

いや~正月から幸先いいな、ということで、神社を出て駅前にあるトンカツ屋(勝烈庵)で昼食を取る。

会計を済ませると、レジ係の人が三角くじを引いて当たれば、食事券をあげるというので引いてみると、これがまた大当たりだ。

いやはや今年は正月から気分がいいな。

この調子がずっと続くといいんだけどな。

ちなみに今年の幸運の神はラテンアメリカかな?

何となく縁がありそうなんだよね。今年は・・・

¡Feliz Año Nuevo!(新年、おめでとう)

と、いうことで、今年はスペイン語で始めてみた。

一応、私のハンドルはアラブ系スペイン人の名前だからね。

ところで、昨年はいかがだっただろうか。

私はあまり風邪も引かずに元気に過ごせたことが一番の収穫かな?

年初に立てた目標はクリアできなかったけどね(笑)

株式投資の方は、世界市場も最後の11月、12月は冴えなかったけど総じて調子よかったみたいだし、今年はアメリカのサブプライム問題がどの程度尾を引くかで決まるかな。

でも日本市場は結局冴えなかったな。ショート(空売り)だけで稼ぐっていうのは無理があるね。

あとは皆が気にしている北京五輪後の中国株のクラッシュだけど、皆が気にしているということは起きないという可能性もありかな。

さて、投資なんか私には関係ないなんて思っている方へ・・・

私は少なくとも40歳超えたら夫婦のどちらかが(両方ならベスト)勉強のつもりで少しずつ始めてみるべきだと思う。

サラリーマンならさおさらこれからは副収入を得られるスキルを身につけないといけないと思うからだ。

ネットで副業できる人はそれでもいいけど、体力を消耗するような副業はあまり得策とは思えない。

海外旅行でもそうだが、「今はできないけど、定年になってからやろうと思っている」なんて言っていると、いざ「定年」になるとできなくなるものだ。

最悪の場合、何やっていいかわからなくなって、変なものに騙されたりする。

それに、「金持ち父さん貧乏父さん」の著者ロバート・キヨサキも言っているが、今や産業時代から情報時代へ変わり、昔の常識は通用しない。

もはや現時点での先進国の住民は「ありきたりのジョブスキル」しか持ち得ない人は、本業収入しかなければ貧乏になる運命にあるからだ。

そういった意味で日本のお偉方が言う「額に汗してマジメに働け」という言葉は、ステップアップ(起業や投資など)のための原資を溜めるという意味では正しいが、半分は俺たちの奴隷になれ、ということだから100%真に受けてはならないということだ。

最後に、おそらく今年も電車通勤族は1分電車が遅れるだけで、「米つきバッタ(謝罪)アナウンス」を聞かされることになると思うが、これって世界でも異常なことじゃないかな。

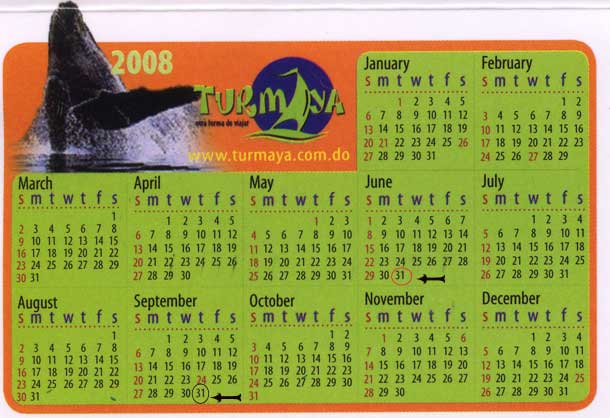

中米にあるドミニカなんか見てみよ。

1年が368日あっても気にしないぜ。今年は閏年だが、6月と9月も1日多いんだ。

これは昨年夏の旅行博に出展していたドミニカ観光局(Dominican Republic Ministry of Tourism)で配っていたものだが、ついでながら2009年は11月が1日多く、2009年もドミニカは閏年(1年366日)だ。

私は3年分のカレンダーがあって何て便利なんだと思っていたが、よく見るとビックリする。

たぶんドミニカ人はカレンダーなんか気にしちゃいないんだ!